SME và MSME tại Việt Nam là phân khúc sôi động và sẵn sàng tăng trưởng trong thời gian tới. Đây là cơ hội để các ngân hàng giành thêm thị phần, đặc biệt trong phân khúc MSME còn bỏ ngỏ, nếu các ngân hàng lựa chọn tự làm mới mình bằng các sản phẩm dịch vụ cá nhân hóa, công nghệ số và phân tích, cũng như hợp lý hóa quy trình.

Doanh nghiệp nhỏ và vừa (SME) và siêu nhỏ (MSME)¹ là xương sống của nhiều nền kinh tế trên thế giới. Điều này đặc biệt đúng với Việt Nam, nơi các doanh nghiệp này đóng góp gần 70% GDP và 80% việc làm trong năm 2020.

Những năm gần đây, SME và MSME của Việt Nam đã phải thích ứng nhanh chóng với sự cạnh tranh ngày càng tăng, đột phá về công nghệ số và COVID-19. Đồng thời, nhiều doanh nghiệp tiếp tục đối mặt với những thách thức nội tại của ngành, nổi bật là những thách thức về năng suất, độ phủ mạng lưới, khả năng tiếp cận vốn, và kinh tế giảm tốc do đại dịch COVID-19. Trong lúc đó, phần lớn các doanh nghiệp có khả năng chống chịu vững là những nơi nhanh chóng chấp nhận sử dụng công nghệ số, dẫn đến một “kỷ nguyên mới” trong giao dịch thương mại trực tuyến.

Mặc dù đã chú trọng phục vụ SME, chưa ngân hàng nào tại Việt Nam nổi lên như hình mẫu thành công rõ ràng do những khoảng trống trong mô hình kinh doanh ngân hàng truyền thống đối với phân khúc này.

• Khoảng trống đầu tiên nằm ở định vị giá trị vốn chủ yếu tập trung vào cho vay thế chấp – thường là các khoản vay có giá trị lớn, có tài sản bảo đảm. Sản phẩm dịch vụ cung cấp còn hạn chế để có thể giải quyết các nhu cầu cụ thể của một số nhóm SME, ví dụ, vay tín chấp giá trị nhỏ, định vị chú trọng các sản phẩm huy động, các giải pháp cho doanh nghiệp xuất-nhập khẩu.

• Thứ hai, ngân hàng tiếp tục thúc đẩy các quy trình và thẩm định tín dụng thương mại truyền thống, vốn phù hợp hơn với doanh nghiệp lớn mà không điều chỉnh cho phù hợp với SME.

• Thứ ba, hầu hết các ngân hàng chưa có được một quy trình số liền mạch giữa trực tuyến và trực tiếp (O2O) để tiếp nhận và phục vụ khách hàng SME.

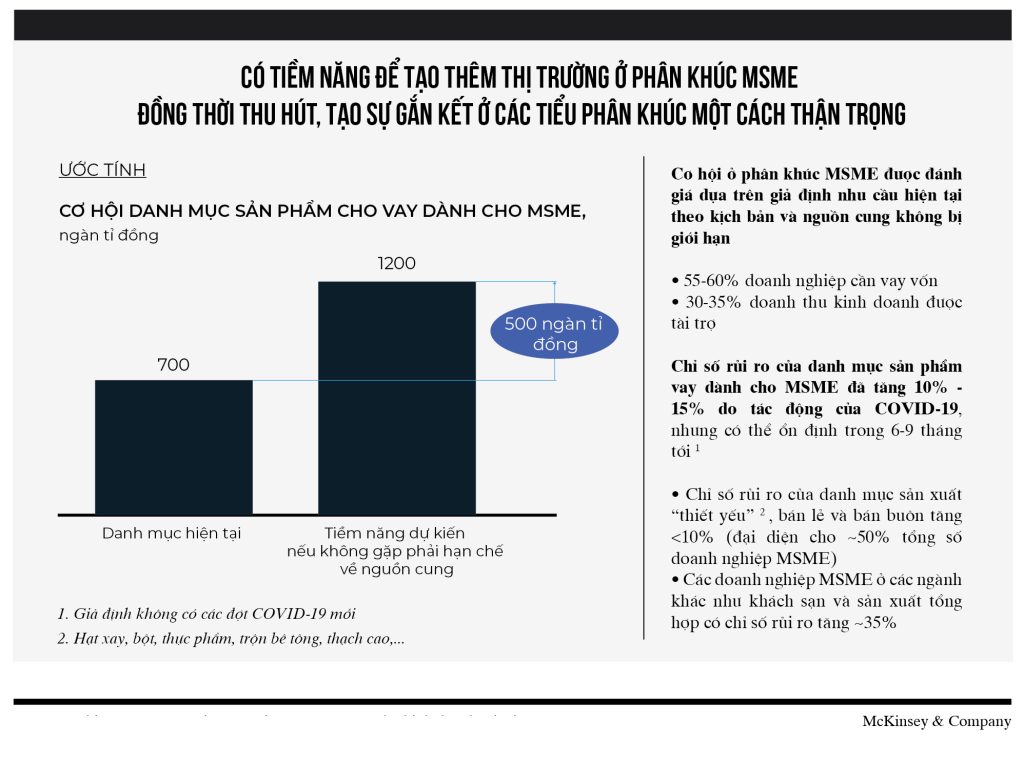

Phân khúc MSME đặt ra một thách thức nữa. Đó là không có nhiều ngân hàng tại Việt Nam phục vụ hoặc giải quyết đầy đủ các nhu cầu của phân khúc này, vì chi phí vận hành và chi phí rủi ro cao. Do đó, MSME là thị trường còn “bỏ ngỏ” với nguồn cung hạn chế, và có cơ hội tạo thêm 500 ngàn tỉ đồng dư nợ từ 1-2 triệu khách hàng vay mới, theo phân tích của McKinsey.

Với giá trị tiềm tàng có thể tạo ra, những ngân hàng muốn tìm cách giành lợi thế cạnh tranh trong phân khúc SME và MSME tại Việt Nam có thể cân nhắc năm yêu cầu thiết yếu sau.

Cung cấp sản phẩm dịch vụ cá nhân hóa ngoài phạm vi cho vay thương mại truyền thống. Các ngân hàng có thể xây dựng hiểu biết tường tận những nhu cầu thay đổi nhanh chóng và những khó khăn của SME và MSME – xoay quanh hoạt động sản xuất kinh doanh và dòng tiền. Vấn đề không chỉ nằm ở việc cung cấp một vài sản phẩm, mà phải xây dựng được một định vị giá trị đơn giản, sắc bén phù hợp với nhu cầu của các nhóm khách hàng mục tiêu (ví dụ, định vị giá trị chú trọng sản phẩm huy động dành cho các khách hàng phải xử lý khối lượng giao dịch lớn).

Tận dụng công nghệ số để mang lại trải nghiệm khách hàng liền mạch và nâng cao năng suất cho ngân hàng. Mặc dù tại Việt Nam chưa có hành trình nào thực sự chỉ thu hút và phục vụ khách hàng hoàn toàn qua kênh số, song phân khúc này đang chấp nhận sử dụng kỹ thuật số để quản lý hoạt động kinh doanh và các quy trình tài chính với tốc độ gia tăng nhanh chóng. Do đó, các ngân hàng có nhiều cơ hội để nhanh chóng vào cuộc với trải nghiệm kết hợp riêng cho SME/MSME và nhanh chóng chuyển mình cùng với những biến chuyển không ngừng của khách hàng, thị trường và quy định trong nước.

Thu hút khách hàng qua nhiều kênh. Bằng việc hợp tác với các nền tảng số, các ngân hàng có cơ hội thu hút các khách hàng SME và MSME trên quy mô lớn. Tuy nhiên, vấn đề không chỉ nằm ở việc tìm ra đối tác phù hợp và kết nối API để tăng khối lượng. Mở rộng quy mô qua hợp tác với các nền tảng số là hành trình kiểm thử và học hỏi liên tục, nhanh chóng, đòi hỏi chiến lược và lộ trình toàn diện, thống nhất trong tổ chức, sẵn sàng về nhân sự và khả năng thích nghi.

Nâng cao chất lượng quyết định dựa trên dữ liệu độc quyền. Do mức độ sẵn có của dữ liệu không đồng đều tại Việt Nam, kết hợp dữ liệu từ nhiều nguồn khác nhau, bao gồm các nguồn độc quyền và công khai, có thể giúp ngân hàng xây dựng góc nhìn 3600 độc đáo về SME và MSME. Từ đó, các ngân hàng có thể đưa ra các giải pháp cá nhân hóa cho phân khúc này. Phân tích cũng được tích hợp vào hành trình thu hút khách hàng, trải nghiệm O2O, quản trị rủi ro, tối ưu hóa chi phí hoạt động.

Tạo ra quy trình tín dụng thông thoáng. Sử dụng công nghệ số và phân tích là cơ hội để ngân hàng tạo ra các quy trình thẩm định tín dụng liền mạch hơn, với các tác nghiệp vận hành được thực hiện ở hậu tuyến, không đòi hỏi hồ sơ rườm rà, với quy trình tín dụng tạo sự vui vẻ cho khách hàng song vẫn đảm bảo tính chặt chẽ. Các ngân hàng có thể kiểm thử các đề xuất đó, bắt đầu bằng các hạn mức tín dụng nhỏ, nằm trong khẩu vị rủi ro, rồi sau đó mở rộng nhanh chóng ra các khách hàng SME và MSME có điểm tín dụng tốt.

① Phân khúc MSME ở Việt Nam được định nghĩa là có doanh thu hàng năm dưới 20 tỉ đồng, bao gồm các doanh nghiệp có đăng ký và hộ kinh doanh