Tập đoàn Fosun của tỉ phú Guo Guangchang trước bờ vực vỡ nợ

Fosun, một trong những tập đoàn lớn nhất Trung Quốc cũng không nằm ngoài tác động từ cuộc khủng hoảng vỡ nợ bất động sản Trung Quốc, khi phải bán bớt tài sản để tránh nguy cơ vỡ nợ do khoản vay ngắn hạn.

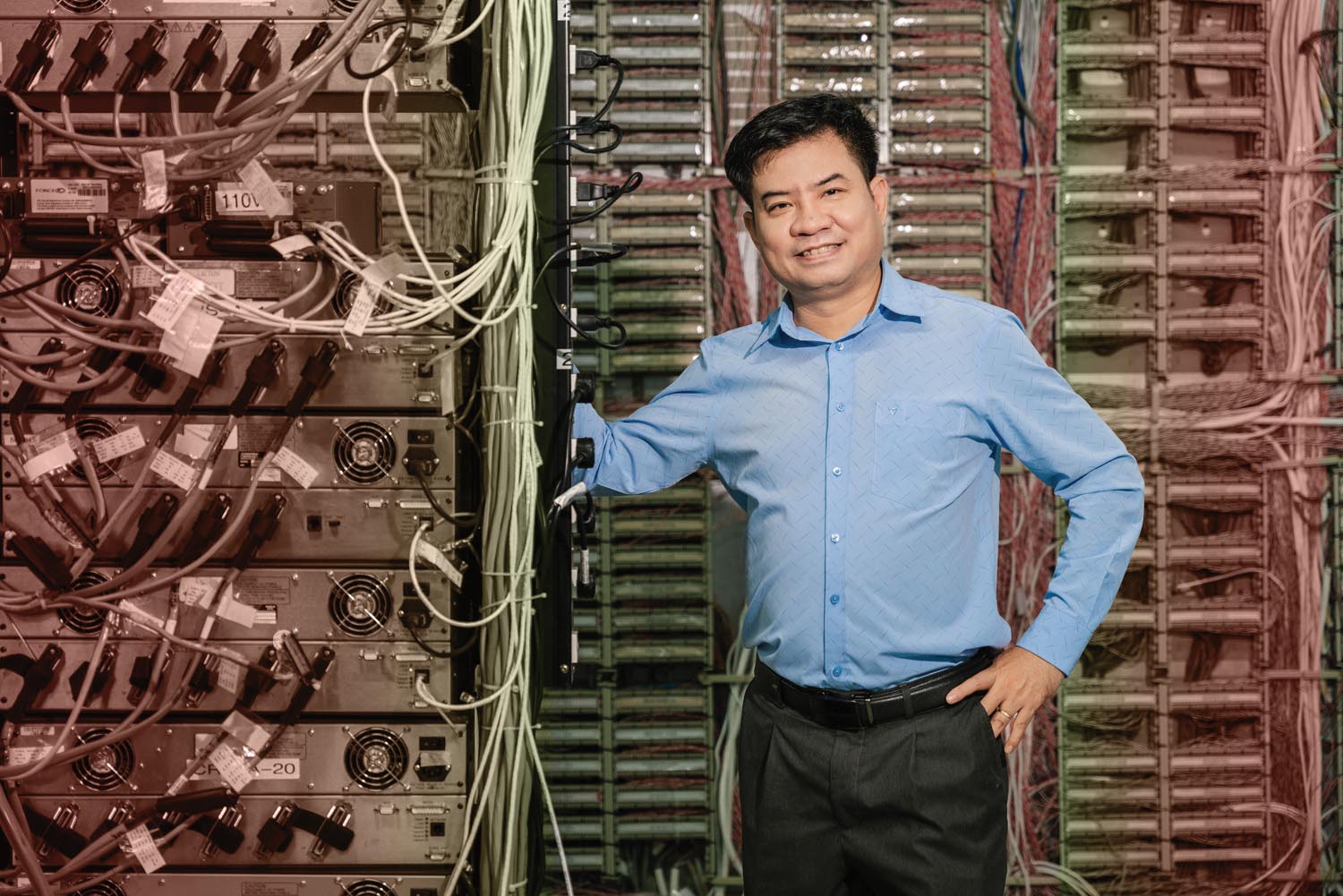

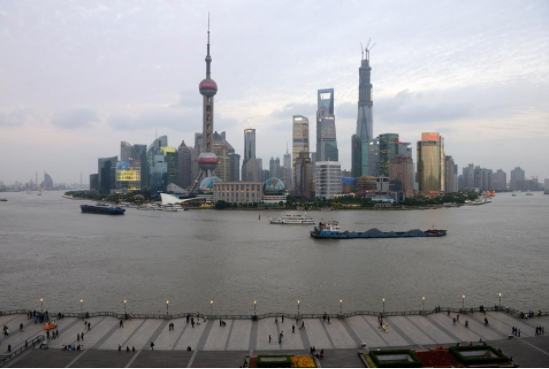

Guo Guangchang, nhà đồng sáng lập của tập đoàn Trung Quốc Fosun có trụ sở tại Thượng Hải, tự ví mình như Warren Buffett vì sự tương đồng trong chiến lược đầu tư khi sử dụng dòng tiền ổn định từ các công ty bảo hiểm để thâu tóm những doanh nghiệp khác.

Nhờ vậy, ông đã xây dựng Fosun thành một đế chế đa ngành, sở hữu nhiều thương hiệu bao gồm câu lạc bộ bóng đá Wolverhampton Wanderers thi đấu tại giải Ngoại hạng Anh (Premier League), ngân hàng lớn nhất Bồ Đào Nha Millennium BCP, nhà mốt Pháp Lanvin và thương hiệu vận hành khu nghỉ dưỡng Club Med.

Nay, Guo Guangchang đang vật lộn với khó khăn mà Warren Buffett chưa từng gặp phải, với các nhà đầu tư lo ngại rằng Fosun không đủ khả năng chi trả những khoản nợ ngắn hạn khi đã vay rất nhiều tiền để đầu tư vào các thương vụ mua lại.

Guo, từng huy động vốn từ thị trường trái phiếu và chính sách tiền tệ “lỏng lẻo” của các ngân hàng, ghi nhận công ty đầu tư trực thuộc Fosun International liên tục bị các tổ chức xếp hạng tín dụng hạ xếp hạng xuống mức “tiêu cực.”

Trong thời gian gần đây, trái phiếu của Fosun International, đáo hạn vào năm 2027 với lãi suất 5,05%/năm, giảm mạnh chưa từng thấy và chỉ giao dịch ở mức 32,7 cent/1 USD. Trung Nguyễn, nhà phân tích tín dụng cấp cao sinh sống và làm việc tại Singapore của công ty phân tích Lucror Analytics, nhận định đây là dấu hiệu cảnh báo cho thấy các nhà đầu tư đang dự báo công ty này sắp vỡ nợ.

Việc China Evergrande Group, Kaisa, Sunac và các công ty bất động sản khác rơi vào cảnh vỡ nợ đã làm cạn kiệt nguồn vốn cho những doanh nghiệp đi vay như Fosun. Các nhà đầu tư đang tỏ ra lo ngại và có xu hướng tránh xa các công ty có mức nợ cao, trong khi chờ đợi kết quả từ kế hoạch tái cơ cấu nợ của China Evergrande cũng như đánh giá tình hình chính trị.

Giới chức Trung Quốc đang nỗ lực kìm hãm đòn bẩy tài chính trong khu vực tư nhân để giảm rủi ro tài chính, đồng thời tập trung vốn vào các ngành công nghiệp thuộc nhóm ưu tiên của chính phủ nước này (ví dụ như năng lượng xanh và công nghệ cao được nhấn mạnh trong Đại hội đại biểu toàn quốc lần thứ 20 của Đảng Cộng sản Trung Quốc).

Do đó, các ngân hàng Trung quốc tỏ ra cảnh giác trong việc cho các công ty đang nợ nần chồng chất vay vốn, đặc biệt là những cái tên không phải doanh nghiệp nhà nước. Các nhà phân tích nhận định, điều này buộc Guo Guangchang phải tiếp tục bán bớt tài sản theo mức chiết khấu để thu về tiền mặt, giải pháp có thể khiến “đế chế” đa ngành của ông quay trở về khoảng thời gian mới thành lập.

“Fosun đang trong tình thế ‘ngàn cân treo sợi tóc’, khi không còn quan trọng là có thu về lợi nhuận hay thua lỗ từ việc thoái vốn hay không. Công ty sẽ tìm cách bán bất kỳ tài sản nào có tính thanh khoản cao,” Trung Nguyễn cho biết.

Vào ngày 13.10, Fosun International tạm dừng giao dịch cổ phiếu tại Hong Kong, khi thông báo có dự định nhượng lại toàn bộ 60% cổ phiếu nắm giữ trong công ty mẹ của Nanjing Iron & Steel niêm yết cổ phiếu ở Thượng Hải cho Jiangsu Shagang Group, với giá trị dưới 2,2 tỉ USD. Trước đó, Fosun International và công ty mẹ Fosun đã thu về ít nhất 3,2 tỉ USD từ việc thoái vốn, tăng 350% so với năm 2021, theo dữ liệu từ Dealogic.

Theo báo cáo tạm thời công bố vào cuối tháng 8.2022, Fosun International cần phải thanh toán tổng số nợ 650 tỉ nhân dân tệ (90 tỉ USD) tăng 8% từ năm 2021, với 40% trong số đó là nợ phải trả lãi, bao gồm 17,2 tỉ USD nợ gốc đáo hạn vào tháng 6.2023. Con số này cao hơn nhiều so với vốn bằng tiền 16 tỉ USD.

Việc áp lực đảo nợ của Fosun International gia tăng và thanh khoản thấp là những yếu tố khiến lần lượt Moody’s Investors Service và S&P Global Ratings phải hạ xếp hạng tín dụng của công ty trong hai tháng 8 và 9.2022. Vào ngày 30.9, Moody’s đưa Fosun International vào diện xem xét để hạ xếp hạng hơn nữa do rủi ro đảo nợ của công ty gia tăng khi giá trị vốn hóa thị trường từ các tài sản niêm yết “giảm nhanh chóng và đáng kể”.

Trong thông báo gửi tới Moody’s vào tháng 10, Fosun cho biết sẽ ngừng cung cấp thông tin về tình hình của công ty này trong tương lai.

Fosun không phải hồi email hay cuộc gọi yêu cầu đưa ra bình luận từ Forbes.

Từ một năm qua, cổ phiếu của Fosun International đã bốc hơi gần một nửa giá trị và chạm mức thấp nhất trong 10 năm qua kể từ khi niêm yết vào năm 2007. Guo Guangchang sở hữu khối tài sản ròng 2,5 tỉ USD, giảm 66% từ 6,9 tỉ USD ghi nhận vào năm 2021 với phần lớn từ 72% cổ phiếu ông nắm giữ trong Fosun.

Trong 6 tháng đầu năm 2022, lợi nhuận của Fosun International đạt 375 triệu USD, giảm 33% và doanh thu tăng 18% lên 11,5 tỉ USD.

Fosun phân các mảng kinh doanh theo ba nhóm hạnh phúc, sức khỏe và tài sản, đáp ứng nhu cầu càng tăng của các hộ gia đình Trung Quốc dành cho những sản phẩm chất lượng cao trong các lĩnh vực khách sạn, điều trị y khoa và quản lý tài sản. Mặc dù vậy, doanh số của ba nhóm này trong thời gian gần đây đều bị ảnh hưởng.

Fosun đã bán 2% cổ phần nắm giữ trong Fosun Tourism Group (FOLIDAY), đơn vị lữ hành niêm yết cổ phiếu trên sàn giao dịch Hong Kong và sở hữu thương hiệu Club Med với mức chiết khấu 15% so với giá thị trường. Công ty cũng bán đi số cổ phần trong Fosun Pharmaceutical niêm yết cổ phiếu tại Thượng Hải, đơn vị phân phối độc quyền vaccine COVID-19 của hãng dược BioNTech tại Trung Quốc.

Ngay cả lĩnh vực kinh doanh chủ chốt của Fosun là bảo hiểm cũng chịu ảnh hưởng. Vào tháng 4.2022, Fosun đã bán lại tập đoàn bảo hiểm Mỹ AmeriTrust cho AF Group với giá trị 740 triệu USD. Vào đầu tháng 9.2022, Fosun từ bốn công ty trực thuộc giảm tỷ lệ sở hữu trong Yong’an Insurance có trụ sở tại Thiểm Tây, Trung Quốc từ 40,7% xuống còn 14,7% cổ phần.

Cũng trong tháng 9, Fosun bán 0,89% cổ phần trong China Life Insurance niêm yết cổ phiếu tại Hong Kong thông qua giao dịch khối. Tuy không tiết lộ giá trị giao dịch, giá cổ phiếu của China Life Insurance đã giảm 33% kể từ lần đầu tiên Fosun mua lại ở mức 22 đô la Hong Kong/cổ phiếu (2,8 USD) vào năm 2016.

“Chỉ có công ty đang gặp khó khăn trong việc huy động mới bán cổ phiếu với mức chiết khấu như vậy, phải không? Nhiều tài sản của Fosun rất khó bán và vẫn có khả năng xuất hiện thêm các công ty bảo hiểm,” Shen Chen, giám đốc của Shanghai Maoliang Investment Management, cho biết.

Có thể Guo Guangchang không còn xa lạ gì với khủng hoảng tài chính, nhưng Shen Meng – giám đốc quản lý của ngân hàng đầu tư cao cấp có trụ sở tại Bắc Kinh Chanson & Co. – nhận định, khó khăn hiện nay của Fosun còn hơn cả những lần trước đó. Được Guo thành lập vào năm 1992, Fosun từng là một trong những công ty Trung Quốc giao dịch mạnh mẽ nhất ở thị trường quốc tế, bên cạnh Anbang Insurance và HNA Group. Tuy vậy, nhiều khoản đầu tư đáng chú ý của các công ty này đã phải tạm dừng, khi chính phủ Trung Quốc ban hành các chính sách thắt chặt quản lý những thương vụ thâu tóm ở nước ngoài.

Vào năm 2018, cựu chủ tịch của Anbang Wu Xiaohui bị kết án 18 năm tù giam cho hành vi lừa đảo tài chính và công ty chuyển sang mô hình quản lý nhà nước một năm sau đó, đổi tên thành Dajia Insurance. Năm 2021, chủ tịch HNA Chen Feng và giám đốc điều hành (CEO) Adam Tan bị bắt giữ với nghi ngờ có dấu hiệu vi phạm. HNA cho biết đã hoàn tất quá trình tái cơ cấu khoản nợ hàng tỉ đô la Mỹ vào tháng 4.2022.

Tuy bất ngờ “mất tích” vào năm 2015 và xuất hiện trở lại ba ngày sau đó để thông báo ông đang hỗ trợ quá trình điều tra không tiết lộ cụ thể, Guo đã có thể quay trở lại tương đối thuận lợi. Sau nhiều năm, các khoản đầu tư diễn ra chậm lại và nhiều thương vụ mua lại của Fosun, ví dụ như thâu tóm các công ty hoạt động trong ngành dược phẩm, phù hợp với các mục tiêu quốc gia của Trung Quốc.

Guo Guangchang xuất thân từ một gia đình nghèo khó ở tỉnh Chiết Giang, Trung Quốc. Sau này, ông theo học hai ngành triết học và quản trị kinh doanh tại đại học Phúc Đán danh giá của Thượng Hải và tự xem mình là học trò của nhà đầu tư huyền thoại Warren Buffett.

Năm 2007, Guo thâu tóm công ty bảo hiểm Yong’an Insurance có trụ sở tại Thiểm Tây, khởi đầu với số tiền 66 triệu USD để mua lại 14,6% cổ phần.

Sau đó, Fosun tiếp tục mở rộng các thương vụ thâu tóm trong lĩnh vực bảo hiểm, bao gồm mua lại cổ phần của công ty bảo hiểm Bồ Đào Nha Fidelidade, Peak Reinsurance Company có trụ sở tại Hồng Kông, cũng như công ty bảo hiểm nhân thọ Pramerica Fosun đặt tại Thượng Hải. Vào năm 2015, Guo Guangchang lần lượt mua lại Club Med và câu lạc bộ Wolverhampton Wanderers.

Vị tỷ phú này cho biết đã áp dụng tư duy Phật giáo, Nho giáo và Đạo giáo vào cách ông đầu tư. Guo cũng luyện tập Thái cực quyền nhằm rèn luyện tính kiên nhẫn trong việc chờ đợi thời điểm thích hợp nhất để đạt thỏa thuận.

Tuy nhiên, khi các nhà chức trách Trung Quốc tiếp tục tập trung vào việc xử lý nợ xấu trong hệ thống tài chính, ưu tiên của Guo là củng cố tình hình tài chính cho Fosun. Nền kinh tế đi xuống và các đợt phong toả kéo dài đã ảnh hưởng tiêu cực đến hai mảng bán lẻ và du lịch của Fosun, bên cạnh việc quốc gia tỉ dân cắt giảm lãi suất khiến hoạt động kinh doanh bảo hiểm giảm xuống. Đây là hệ quả từ việc các công ty bảo hiểm thu về ít lợi nhuận hơn từ các khoản đầu tư cố định sau khi ngân hàng trung ương nâng lãi suất.

Shen Meng nhận định “Những khó khăn Fosun gặp phải ngày càng khó lường và lớn hơn, với nền tảng kinh doanh cơ bản đã bị ‘giáng đòn’ nặng nề.”

Gần đây, Guo Guangchang đã tiếp thêm niềm tin cho các nhà đầu tư với những bài đăng trên mạng xã hội Trung Quốc Sina Weibo, khi cho biết Fosun sẽ đệ đơn kiện hãng tin Bloomberg vì đã đưa tin sai sự thật trích dẫn từ những nguồn tin nặc danh. Theo đó, Bloomberg trong một bài viết cho biết giới chức trung Quốc đã yêu cầu các doanh nghiệp nhà nước đánh giá rủi ro tài chính từ Fosun.

Fosun không phản hồi yêu cầu đưa ra bình luận về vấn đề này từ Forbes. Người phát ngôn của Bloomberg từ chối đưa ra bình luận.

“Một công ty có vai trò tạo ra sản phẩm tốt và mang đến những dịch vụ chất lượng nhất cho khách hàng. Nhưng đôi khi, lời nói từ bên ngoài có thể để lại ảnh hưởng vô cùng nghiêm trọng,” Guo Guangchang, trở lại Thượng Hải sau nhiều tháng đi công tác ở nước ngoài, cho biết.

Vào đầu tháng 10.2022, Guo xuất hiện trước công chúng trong buổi lễ ký kết thỏa thuận hợp tác chiến lược của Fosun Pharmaceutical với doanh nghiệp nhà nước China Resources Pharmaceutical niêm yết cổ phiếu tại Hong Kong trong việc phát triển dược phẩm cũng như thiết bị y khoa mới. Trong khi đó, có vẻ như khoản nợ của Fosun khác với bảng cân đối kế toán.

Trong thông cáo báo chí vào ngày 18.9, Fosun cho biết không không phải trả tổng số nợ 650 tỉ nhân dân tệ (90 tỉ USD), bao gồm cả khoản nợ cộng gộp của các công ty con, với Fosun International chỉ phải thanh toán khoản nợ 100 tỉ nhân dân tệ (14 tỉ USD). Theo ước tính của S&P Global Ratings, khoản nợ phải trả của riêng Fosun International, không tính các công ty con, rơi vào khoảng 16 tỉ USD.

Tuy vậy, các nhà phân tích nhận định khoản nợ của Fosun International vẫn sẽ tăng lên, khi không có điều gì đảm bảo rằng công ty đã thanh toán khoản vay cho mạng lưới “chằng chịt” các công ty con, với nhiều cái tên trong số đó đang chìm sâu trong nợ nần.

Ví dụ như, trong báo cáo tạm thời, Shanghai Fosun High Technology ghi nhận khoản nợ ngắn hạn 24 tỉ USD đáo hạn vào tháng 6.2023, cao hơn số tiền mặt 5 tỉ USD. Công ty vận hành cửa hàng bách hóa Yuyuan niêm yết cổ phiếu tại Thượng Hải có số tiền mặt 633 triệu USD và cần phải giảm bớt khoản nợ 3,8 tỉ USD đáo hạn trong 12 tháng nữa. Hồi tháng 9.2022, Fosun đã nhượng lại 5% cổ phần trị giá 176 triệu USD trong Yuyuan có trụ sở tại Chiết Giang cho công ty gia công kim loại Qingzhan.

Nếu các công ty con vỡ nợ hoặc bị phát mại, Fosun sẽ đứng trước quyết định khó khăn có nên hỗ trợ tài chính hay không. “Fosun hiện không đủ tiềm lực tài chính để ‘giải cứu’ các công ty con. Trong trường hợp quyết định không làm gì, công ty sẽ mất đi tài sản của mình,” Shen Chen cho biết.

Shen Chen cho rằng Fosun sẽ không sụp đổ, và nói rằng nếu Guo Guangchang không mất quyền kiểm soát Fosun sẽ là kết quả thành công sau khủng hoảng hiện nay.