Ngân hàng số của Simon Loong “cược lớn” vào thị trường Indonesia

Khi nhiều startup khai thác tiềm năng từ thị trường công nghệ tài chính (fintech) của Indonesia, Simon Loong – nhà đồng sáng lập và giám đốc điều hành WeLab – tin tưởng ngân hàng số mới chính là ‘trò chơi’ đôi bên cùng thắng.

Có những khoảnh khắc lóe lên ý tưởng tích cực nhưng có lúc cảm giác thật tồi tệ. Với Simon Loong, việc phát triển ngân hàng số trong giai đoạn đỉnh dịch mang lại hiệu quả mặc dù WeLab, fintech về cho vay trực tuyến đặt tại Hong Kong có gần thập niên hoạt động của ông phải trải qua quá trình học hỏi gian nan.

Trong buổi phỏng vấn bên lề hội nghị Forbes Global CEO diễn ra tại Singapore, Simon Loong chia sẻ “Chúng tôi nhìn nhận ngân hàng số là tương lai của dịch vụ tài chính.”

Mùa hè 2020, WeLab ra mắt ứng dụng ngân hàng đặt theo tên của công ty tại Hong Kong, cung cấp các dịch vụ kéo dài kỳ hạn gửi tiền và tư vấn quản lý tài sản. Nhờ vậy công ty vượt qua “cơn bão” COVID-19 với tổng cộng 500.000 người dùng tại Hong Kong, tính luôn cả số người dùng từ nền tảng vay vốn WeLend.

Thành lập năm 2013, WeLab đã nhận tổng cộng 900 triệu USD vốn đầu tư từ ngân hàng Allianz của Đức, ngân hàng Xây dựng Trung Quốc (CCB), tổ chức Tài chính Quốc tế (IFC), Sequoia Capital và TOM Group của tỉ phú Hong Kong Lý Gia Thành. Năm 2017, WeLab tiếp tục huy động thành công 220 triệu USD và trở thành kỳ lân với vốn hóa thị trường hơn 1 tỉ USD.

WeLab từ chối tiết lộ với Forbes về giá trị vốn hóa thị trường thời điểm hiện tại.

Sau chín năm hoạt động, WeLab nay có kế hoạch đưa sản phẩm ngân hàng số ra thị trường quốc tế, với Indonesia là điểm đến đầu tiên. “Là doanh nhân, chúng tôi luôn trăn trở làm thế nào để tạo ra sản phẩm và bán ra gấp 200 lần. Với tôi, đó là tạo ra dòng tiền từ nguồn vốn đầu tư quan trọng vào WeLab Bank,” Simon Loong, 45 tuổi, chia sẻ và tự hào thể hiện ghim cài áo in logo của WeLab trong hai màu cam và xanh lam.

Ông cho biết thêm, bất kể tại Hong Kong hay thủ đô Jakarta của Indonesia, nền tảng ngân hàng số WeLab Bank vẫn giữ nguyên quan điểm ban đầu là hướng đến thị trường quốc tế.

WeLab là công ty nước ngoài mới nhất bước chân vào lĩnh vực ngân hàng được đánh giá còn non trẻ của Indonesia. Trước đó, tháng 9.2022, ngân hàng Anh Standard Chartered đã hợp tác với sàn thương mại điện tử của Indonesia Bukalapak triển khai ngân hàng số BukaTabungan.

Hồi tháng 6.2021, Line Bank – dịch vụ ngân hàng của ứng dụng nhắn tin khổng lồ Nhật Bản Line nhận hậu thuẫn từ tập đoàn công nghệ SoftBank và gã khổng lồ công nghệ Hàn Quốc Naver cũng ra mắt ứng dụng ngân hàng số tại Indonesia.

Bước đi đầu tiên của WeLab là bắt tay với Astra International thuộc tập đoàn Jardine Matheson có trụ sở tại Hong Kong, để mua lại số lượng cổ phiếu có quyền kiểm soát trị giá 240 triệu USD của Bank Jasa Jakarta (BJJ) hồi tháng 12.2021 và thâu tóm ngân hàng này đầu tháng 9 vừa qua.

Thương vụ này đánh dấu lần hợp tác thứ hai giữa hai công ty, sau khi WeLab và Astra thành lập liên doanh Astra WeLab Digital Arta (AWDA) năm 2018. Cùng năm đó, WeLab ra mắt sản phẩm vay vốn trực tuyến Maucash tại Indonesia.

Trong thông cáo về thương vụ mua lại BJJ, Djony Bunarto Tjondro, chủ tịch của Astra, nhận định: “Khoản đầu tư vào BJJ phù hợp với tham vọng của Astra cho các dịch vụ tài chính cốt lõi trong việc trở thành đơn vị cung cấp dịch vụ tài chính bán lẻ hàng đầu Indonesia, góp phần phát triển lĩnh vực dịch vụ tài chính và nền kinh tế của xứ vạn đảo.”

Phát triển lĩnh vực dịch vụ tài chính tại Indonesia, quốc gia lớn nhất Đông Nam Á đang tụt lại phía sau về ứng dụng các dịch vụ tài chính là thách thức vô cùng lớn. Theo bài viết được trích dẫn rộng rãi của Diễn đàn Kinh tế thế giới (WEF) vào tháng 1.2022, ít nhất 77% trong 270 triệu người dân Indonesia chưa từng mở tài khoản ngân hàng hoặc không thể tiếp cận với các nhu cầu tài chính. Vì vậy, chính phủ Indonesia đề ra mục tiêu đến năm 2024 đạt 90% tỷ lệ tài chính toàn diện.

“Tại thị trường nơi những người trưởng thành đều có tài khoản ngân hàng truyền thống như Hong Kong, khá tương đồng với Singapore, bạn nên tập trung vào một vài sản phẩm có đòn bẩy tài chính cao để giúp ngân hàng số tạo ra lợi nhuận. Với chúng tôi, đó là dịch vụ vay vốn và quản lý tài sản nên không có lý do gì để cung cấp tài khoản ngân hàng thứ ba. Tại Indonesia, chiến lược của chúng tôi tập trung vào tài chính toàn diện, giúp những người dân có tài khoản ngân hàng đầu tiên,” Loong cho biết.

Vị CEO này cho rằng lực lượng dân số trẻ của Indonesia là yếu tố giúp quốc gia này cởi mở với ngân hàng số. Theo thống kê năm 2022 của Indonesia, số người trưởng thành dưới 41 tuổi chiếm đến 2/3 tổng dân số, là lực lượng thúc đẩy nhu cầu dành về ví điện tử tăng vọt, như SeaMoney từ Sea Group của tỉ phú Lý Tiểu Đông và nền tảng thanh toán số GoPay của GoTo (Indonesia). Tuy vậy, với Simon Loong, những ví điện tử “đơn giản, giá trị thấp” này chỉ thay thế tạm thời cho tài khoản ngân hàng.

“Ví điện tử là một sản phẩm, không trả lãi suất và khách hàng không thể vay tiền, vì vậy nó không thể là một ngân hàng. Giới trẻ sẽ chuyển từ tiền mặt sang ví điện tử và ngân hàng số, nơi có thể đáp ứng nhu cầu của họ một cách toàn diện hơn,” Simon Loong cho biết.

Tuy vậy, WeLab sẽ phải đối mặt với sự cạnh tranh khốc liệt từ các công ty nội địa. Trong hơn hai năm qua, các startup nội địa đã triển khai ngân hàng số tại Indonesia với sức bật từ việc nước này nới lỏng các biện pháp quản lý.

Hồi tháng 4.2021, Bank Jago sau khi trở thành ngân hàng thuần số đầu tiên của Indonesia tháng 2.2022 đã được GoTo hậu thuẫn – ra mắt ứng dụng ngân hàng vận hành hoàn toàn trực tuyến. Tháng 3 năm ngoái, Aladin cũng nhận vốn đầu tư từ SoftBank để triển khai ứng dụng ngân hàng Hồi giáo (Sharia Banking) trực tuyến hoạt động theo luật Sharia.

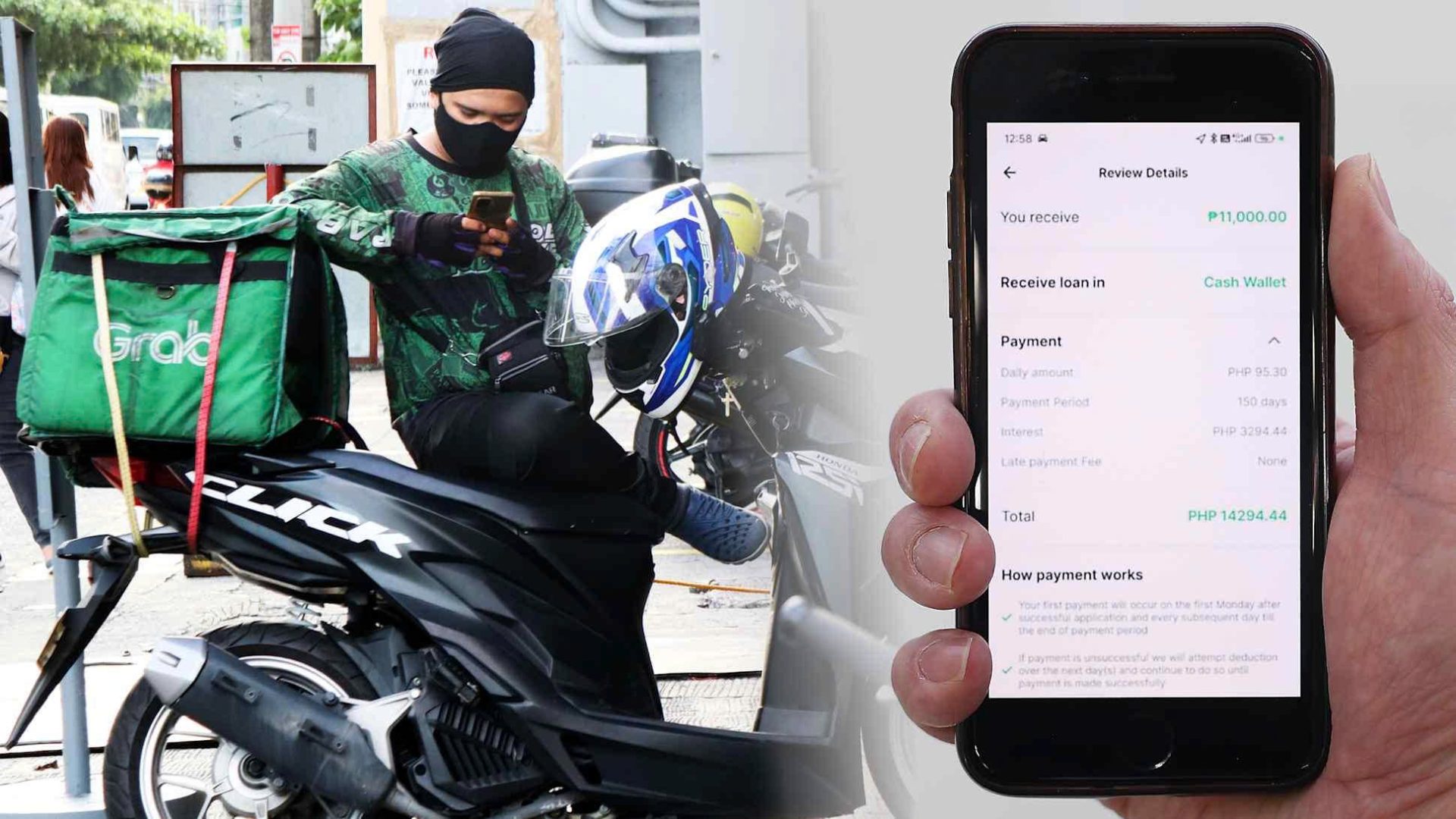

Simon Loong vẫn tự tin rằng WeLab có thể bắt kịp thị trường, với kế hoạch triển khai ngân hàng số vào năm 2023, cùng thời điểm siêu ứng dụng Đông Nam Á Grab Holdings ra mắt dịch vụ tương tự tại Malaysia và Indonesia.

“Nhìn chung, ngân hàng không phải ‘thị trường người thắng lấy hết’ mà cơ hội rộng mở cho nhiều công ty cùng tham gia. Chúng tôi khá hài lòng với thị trường hiện nay và cảm nhận rằng công ty đủ năng lực cạnh tranh vì WeLab Bank đã phát triển rất nhiều sản phẩm tại Hong Kong,” Loong cho biết.

Đông Nam Á là thị trường hoàn toàn mới cho Simon Loong, với sự nghiệp di chuyển qua lại giữa Hong Kong và Trung Quốc đại lục. Trước khi đồng sáng lập WeLab, Loong đã có 15 năm làm việc cho các bộ ngân hàng bán lẻ của CitiBank và Standard Chartered. Trong khoảng thời gian theo học bằng tiến sĩ ngành Quản lý tại trường Kinh doanh đào tạo sau đại học Stanford (GSB), trực thuộc đại học Stanford, ông đã gặp người vợ hiện tại Frances Kang.

“Giới trẻ sẽ chuyển từ tiền mặt sang ví điện tử và ngân hàng số, nơi có thể đáp ứng nhu cầu của họ một cách toàn diện hơn,”

Sau đó, hai vợ chồng Loong thành lập WeLab cùng với Kelly Wong, một người bạn của Simon Loong khi ông theo học chương trình cử nhân ngành thương mại tại đại học Sydney (Úc).

Hoạt động kinh doanh cốt lõi của WeLab tại hai thị trường Hong Kong và Trung Quốc đại lục, nơi công ty vận hành các nền tảng cho vay tiêu dùng trực tuyến WeLend và WeLab Digital. Hồi tháng 4.2022, WeLab đàm phán với các ngân hàng đầu tư để chuẩn bị cho đợt phát hành công khai lần đầu (IPO) diễn ra vào cuối năm nay và đạt vốn hóa thị trường 2 tỉ USD, song đã không diễn ra như dự định.

Tuy từ chối đưa ra bình luận về kế hoạch niêm yết cổ phiếu, WeLab chia sẻ với Forbes rằng công ty cam kết dành mọi tâm huyết cho việc phát triển và mở rộng dịch vụ ngân hàng số tại Hong Kong và Indonesia, đồng thời đánh giá các cơ hội mang tính chiến lược.

Indonesia đang đóng vai trò “bệ phóng” cho chiến lược kinh doanh cao nhất của WeLab trong việc mở rộng quy mô sang các thị trường khác trong khu vực Đông Nam Á. Hiện, công ty có kế hoạch mở rộng việc kinh doanh sang Thái Lan, Philippines và Việt Nam, song không tiết lộ thời điểm tiến hành. Trong lúc này, Loong cho biết WeLab sẽ duy trì hoạt động kinh doanh tại Hong Kong và Trung Quốc đại lục, đồng thời rút ra bài học kinh nghiệm có thể áp dụng cho Indonesia và các thị trường khác trong tương lai.

“Với công nghệ và cách kinh doanh, tôi nhận thức rằng công ty sẽ tích lũy được rất nhiều điều và sai lầm mắc phải cũng không hề ít. Việc kinh doanh tại Indonesia mở ra cơ hội giúp chúng tôi trở nên khôn ngoan hơn và không lập lại sai lầm thêm một lần nữa,” Simon Loong cho biết.

Xem nhiều nhất

Tin liên quan

Xem thêm

2 năm trước

Điều tra của Forbes: “Ngày phán xét” của Fintech