Ngành ngân hàng tiếp tục duy trì kết quả kinh doanh tích cực trong sáu tháng đầu năm 2022 cùng chất lượng tài sản được quản lý rất tốt, với dự báo tiếp tục duy trì mức sinh lời trên tài sản (ROA) thuộc nhóm tốt nhất khu vực ASEAN, nhưng vì sao tâm lý nghi ngại về ngành ngân hàng vẫn chưa suy giảm và nhiều nhận định sai lệch?

Định giá hấp dẫn

Với 17 ngân hàng niêm yết chính thức, ngành ngân hàng chiếm tỉ trọng rất lớn trong chỉ số VN-Index, đại diện cho hơn 30% vốn hóa thị trường. Chính vì thế, nhóm cổ phiếu dẫn dắt thị trường này cần lượng thanh khoản đủ lớn đổ vào mới tạo ra được con sóng ngành dài tương tự giai đoạn tháng 6.2020 đến tháng 6.2021.

Cơ cấu của thị trường chứng khoán Việt Nam hiện đang nghiêng hẳn về nhóm nhà đầu tư cá nhân, chiếm hơn 85% thanh khoản hằng ngày. Cộng với một thực tế nữa là đa số các ngân hàng hiện đã hết room dành cho nhà đầu tư tổ chức nước ngoài, nên giá cổ phiếu ngân hàng phụ thuộc rất nhiều vào tâm lý và suy nghĩ của nhóm nhà đầu tư cá nhân trong nước, vốn chủ yếu ưa thích phương pháp đầu tư ngắn hạn, lướt sóng.

Ngành ngân hàng nhìn chung là một ngành phức tạp với số đông thị trường, là ngành bị quản lý chặt chẽ bởi các quy định về an toàn hoạt động, các chính sách điều hành vĩ mô và có liên hệ với mọi lĩnh vực trong nền kinh tế. Bởi vậy trong giai đoạn có nhiều biến động về vĩ mô và chính sách, ngành dễ bị nhiễu bởi nhiều luồng thông tin không chính xác.

12 tháng qua, cổ phiếu ngành ngân hàng đã gặp nhiều áp lực khi tâm lý nghi ngại và các suy luận có phần sai lệch tràn lan trên thị trường về giá trị cũng như triển vọng phát triển của ngành. Các thông tin xuất hiện liên tiếp đè nặng lên tâm lý giới đầu tư cá nhân, cụ thể là: 1) đánh giá sai lệch cho rằng lượng cổ phiếu ngân hàng tăng nhiều (sau khi chia cổ tức bằng cổ phiếu) nên khó có cơ hội tăng giá cổ phiếu như trước đó; 2) rủi ro nợ xấu phát sinh từ nợ tái cơ cấu do COVID–19; 3) rủi ro lạm phát khiến chi phí huy động tăng, làm giảm biên lãi ròng (NIM) của ngân hàng; 4) rủi ro nợ xấu do động thái siết thị trường trái phiếu, bất động sản; 5) lo ngại về việc không có hạn mức tín dụng mới thì lợi nhuận của ngành sẽ giảm tốc…

Trong thực tế ngành ngân hàng tiếp tục duy trì kết quả kinh doanh rất tích cực trong năm 2021 (với tổng lợi nhuận tăng 32%, ROE đạt mức trung bình 19%) và trong sáu tháng năm 2022 (tổng lợi nhuận tăng 35% và ROE trung bình đạt 23%) với chất lượng tài sản được quản lý rất tốt (NIM duy trì ở mức cao – khoảng 4,3%, tỉ lệ nợ xấu ở mức thấp – dưới 2%). Nhưng tâm lý nghi ngại về ngành ngân hàng vẫn chưa suy giảm và có nhiều sai lệch.

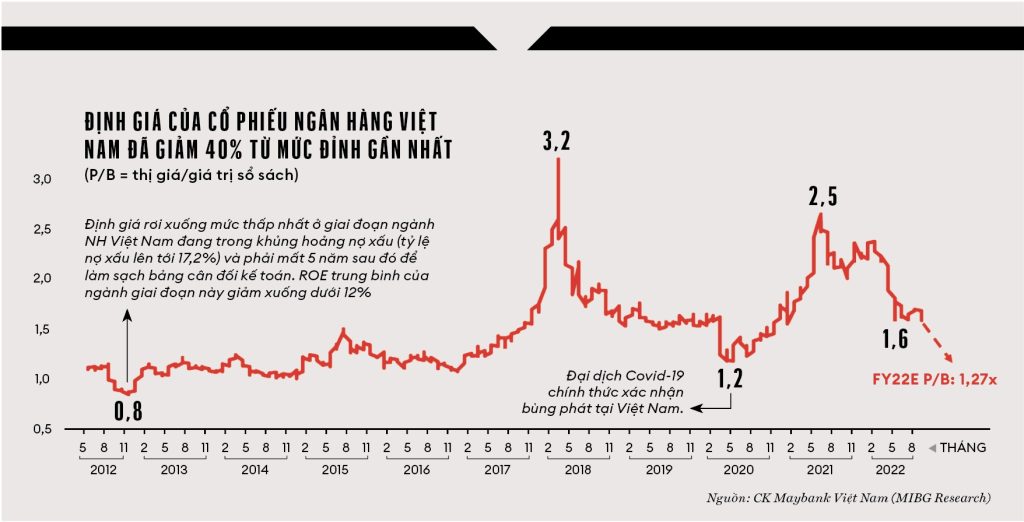

Chính vì vậy, dòng tiền đổ vào ngành ngân hàng đã sụt giảm mạnh khoảng 40% so với giai đoạn hồi tháng 6.2021. Điều này dẫn đến việc định giá của ngành (P/B = thị giá/giá trị sổ sách) cũng bị tụt giảm tương ứng xuống còn dưới 1,6 lần (dựa trên giá trị sổ sách thực tế tại thời điểm quý 2.2022; và tương đương với mức P/B dự phóng chưa đến 1,3 lần, nếu dựa trên giá trị sổ sách ước tính đến cuối năm 2022).

Đến ít nhất hết quý 2.2023, khi vẫn còn những cơn gió ngược đến từ vĩ mô và chính sách điều hành (bao gồm kế hoạch tăng lãi suất của FED, rủi ro suy thoái kinh tế của Mỹ và EU, chính sách của ngân hàng trung ương ứng phó với biến động tỉ giá, định hướng điều hành của chính phủ về tín dụng/lãi suất, khả năng phục hồi của thị trường trái phiếu sau nghị định 65…), thì tâm lý của nhà đầu tư cá nhân với ngành ngân hàng sẽ khó có thể cải thiện đáng kể so với hiện tại. Vì thế, dòng tiền đổ vào ngành ngân hàng khả năng sẽ chỉ duy trì quanh mức 4.000–5.000 tỉ đồng/ngày như hiện nay.

Do đó, trong kịch bản thị giá cổ phiếu ngân hàng đi ngang quanh mức hiện tại hoặc thậm chí có rủi ro điều chỉnh trong ngắn – trung hạn do những nghi ngại về suy thoái nói chung, trong khi giá trị sổ sách (book value) của ngân hàng vẫn tiếp tục gia tăng theo mức sinh lời ROE (18–20%), thì định giá P/B của ngành ngân hàng sẽ có thể rơi về mức dưới 1,2x vào khoảng giữa năm 2023. Con số này thấp hơn so với tháng 3.2020 khi đại dịch COVID–19 ập đến. Trên thế giới đây là mức định giá hấp dẫn với một ngành đang phát triển – P/B dưới 1,2 lần trong khi khả năng sinh lời ROE quanh mức 20%.

Trong chu kỳ tăng trưởng

Về hoạt động cơ bản, ngành ngân hàng Việt Nam, nhất là các ngân hàng đầu ngành, đủ khả năng để tạo ra mức sinh lợi ROE khoảng 20% trong ba năm tới – mức ROE thuộc top đầu thế giới. Hai yếu tố chính giúp đảm bảo tỉ lệ ROE tốt như trên chính là khả năng sinh lời trên tài sản (ROA) và tỉ lệ đòn bẩy của bảng cân đối kế toán duy trì được ở mức cao và hợp lý. Trong đó, ROA được thúc đẩy bởi những động cơ chính như sau:

1. Tăng trưởng tín dụng duy trì ở mức tốt, khoảng 13%–14% mỗi năm. Nền kinh tế Việt Nam đang tăng trưởng tốt, nên nhu cầu tín dụng rất lớn. Với tỉ lệ nợ doanh nghiệp/GDP (khoảng 80%) và tỉ lệ nợ hộ gia đình/GDP (44%), ngành ngân hàng Việt Nam vẫn còn nhiều dư địa để mở rộng tín dụng và giữ vị thế là người định giá (price–setter) để đảm bảo biên lãi ròng (NIM).

2. NIM có thể được duy trì ở mức trung bình 3,6%–4% nhờ việc mở rộng cho vay bán lẻ/SME, giúp cân bằng lại áp lực lãi suất huy động có thể tăng trong trung hạn. Về dài hạn, khả năng cải thiện tỉ lệ CASA (nguồn tiền gửi không kỳ hạn có lãi suất rất thấp) từ mức bình quân 25% hiện nay lên mức 50%–70% như các ngân hàng trong khu vực.

3. Khả năng tăng trưởng nguồn thu phí từ hoạt động bán chéo bảo hiểm, hoạt động thanh toán, và dài hạn hơn là mảng quản lý tài sản cá nhân (wealth management). Trong bốn năm qua, các ngân hàng Việt Nam đã chứng khiến nguồn thu từ phí tăng trưởng mạnh (trung bình hơn 45% mỗi năm), giúp cải thiện tỉ lệ “thu nhập từ phí/tài sản” tăng từ mức bình quân 0,3% lên khoảng 0,7% hiện nay. Với mảng bảo hiểm nhân thọ mới bước vào giai đoạn cất cánh (khi tỉ lệ phí bảo hiểm/GDP vượt mức 1,8%, so với mức bình quân 3,5% của khu vực ASEAN), dư địa để mở rộng nguồn thu từ phí bán chéo bảo hiểm (bancassurance) cho các ngân hàng Việt Nam vẫn còn rất lớn trong năm năm tới.

4. Khả năng kiểm soát chi phí dự phòng rủi ro tín dụng. Chất lượng tài sản của các ngân hàng Việt Nam đã được thử thách và củng cố qua giai đoạn đại dịch. Với tỉ lệ nợ xấu ở mức thấp (trung bình khoảng 2% toàn ngành, và những ngân hàng đầu ngành thậm chí có tỉ lệ nợ xấu chỉ dưới 1%, so với mức 3–4% của các ngân hàng trong khu vực) trong khi tỉ lệ bao phủ nợ xấu được gia cố ở mức rất tốt (hơn 177% tại thời điểm cuối quý 2.2022, cao gấp ba lần hồi năm 2016), các ngân hàng Việt Nam có đủ bộ đệm để chống đỡ những cú sốc trong trung hạn, và kiểm soát tỉ lệ chi phí dự phòng ổn định ở mức như hiện nay (khoảng 1,5%–1,6%).

Kết hợp bốn yếu tố kể trên, ngành ngân hàng Việt Nam đang và sẽ đủ sức duy trì mức sinh lời trên tài sản (ROA) thuộc nhóm tốt nhất khu vực ASEAN (khoảng 2% – một số ngân hàng top đầu của Việt Nam thậm chí đạt mức ROA vào khoảng 2,5%–3%). Bên cạnh đó, ngành ngân hàng Việt Nam đang ở giai đoạn chỉ phải áp dụng quy định an toàn vốn ở mức vừa phải (cụ thể là quy định Basel II), nên các ngân hàng trong nước có khả năng duy trì mức đòn bẩy bảng cân đối kế toán (tổng tài sản/tổng vốn chủ sở hữu = TA/TE) khoảng 10 lần, so với mức 5–6 lần của các ngân hàng khác trong ASEAN hay ngân hàng ở châu Âu/Mỹ (do họ buộc phải áp dụng quy định chặt hơn – Basel III). Kết hợp hai yếu tố này lại, các ngân hàng Việt Nam hoàn toàn có khả năng duy trì mức ROE khoảng 20% (= 2% ROA * 10x TA/TE).

ROE hấp dẫn và P/B hợp lý

Đầu tư cổ phiếu ngân hàng cần xác định khung thời gian 3–5 năm và lựa chọn đúng chu kỳ của ngành – bao gồm khả năng sinh lời ROE đảm bảo ở mức tốt nhất (ít nhất 18% trở lên) và định giá ở mức thấp nhất. Ở thời điểm giá hiện tại, ngành ngân hàng Việt Nam đang trở nên vô cùng hấp dẫn cho các nhà đầu tư dài hạn.

Khả năng sinh lời sẽ đến từ việc giá trị sổ sách của ngân hàng mở rộng trung bình 20% mỗi năm (chính là mức ROE bình quân hằng năm) và định giá của ngành chắc chắn sẽ tăng trở lại (ít nhất 38% lên mức trung bình 1,8 lần P/B) giai đoạn 2024–2025 khi thị trường chứng khoán Việt Nam được nâng hạng lên “Thị trường mới nổi” bởi FTSE và MSCI. Như vậy, mức sinh lời bình quân 34% mỗi năm mà cổ phiếu ngân hàng Việt Nam từng mang lại cho nhà đầu tư trong giai đoạn 2019–2021 rất nhiều khả năng sẽ được lặp lại trong giai đoạn ba năm tới.

Với dự phóng rằng kịch bản suy thoái kinh tế ở những thị trường lớn như Mỹ, EU sẽ chỉ là dạng suy thoái vừa phải kéo dài tầm 19 tháng như các dự báo toàn cầu hiện tại, không phải suy thoái sâu và kéo dài lặp lại của khủng hoảng tài chính năm 2008. Nền kinh tế Việt Nam nói chung và ngành ngân hàng Việt Nam nói riêng đang có nền tảng sức mạnh và bộ đệm đủ lớn để vượt qua áp lực đến từ cơn gió ngược như vậy trong năm 2023.

Theo Forbes Việt Nam số 110, tháng 10.2022

Xem thêm

9 tháng trước

Indonesia có thể cần hàng tỷ USD hỗ trợ nền kinh tế7 tháng trước

Giá trị mua lại trái phiếu trước hạn tăng 31%